发达经济体超长债利率大幅波动的缘由及影响

阅读摘要

2025年9月2日,主要发达经济体超长债利率快速走升引发市场关注,市场忧虑情绪蔓延至欧洲的汇市和股市。

从发达经济体超长债利率大幅波动的几个可能原因来看,一是经济面,宽财政、高杠杆,债务可持续性担忧持续发酵;叠加政局不稳、避险情绪升温;二是政策面,受关税摩擦等影响,通胀预期走升,掣肘降息前景,恶化财政负担形成负循环;三是资金面,公司债发债潮冲击、TGA账户重建等导致债券供给阶段性增加,但长期资金配置需求疲弱。

往后看,短期美国超长债利率或高位回落,英、法、日、德预计仍有阶段性冲高可能,但持续大幅上行空间料有限。中长期期限溢价或维持高位,长端利率存在中枢抬升的风险。

一、近期发达经济体超长债利率大幅波动行情回顾

2025年9月2日,主要发达经济体超长债利率快速走升引发市场关注。英国30年期国债利率盘中最高升至5.752%,为1998年以来最高,德国和法国30年期国债利率最高分别升至3.443%和4.523%,为2011年和2009年以来最高水平,日本30年期国债利率最高升至3.302%,刷新历史记录,30年期美国国债利率升至接近5%的关键点位。市场忧虑情绪蔓延至欧洲的汇市和股市,英镑兑美元汇率跌1.11%,是自4月初以来最大单日跌幅,欧元兑美元跌0.59%,英国富时100指数跌0.87%、欧元区STOXX50跌1.42%。截至9月12日,除石破茂辞职扰动日债利率走升外,英国、法国、德国超长债利率小幅回落,英镑、欧元汇率走强,英国富时100指数、欧元区STOXX50指数小幅走升。

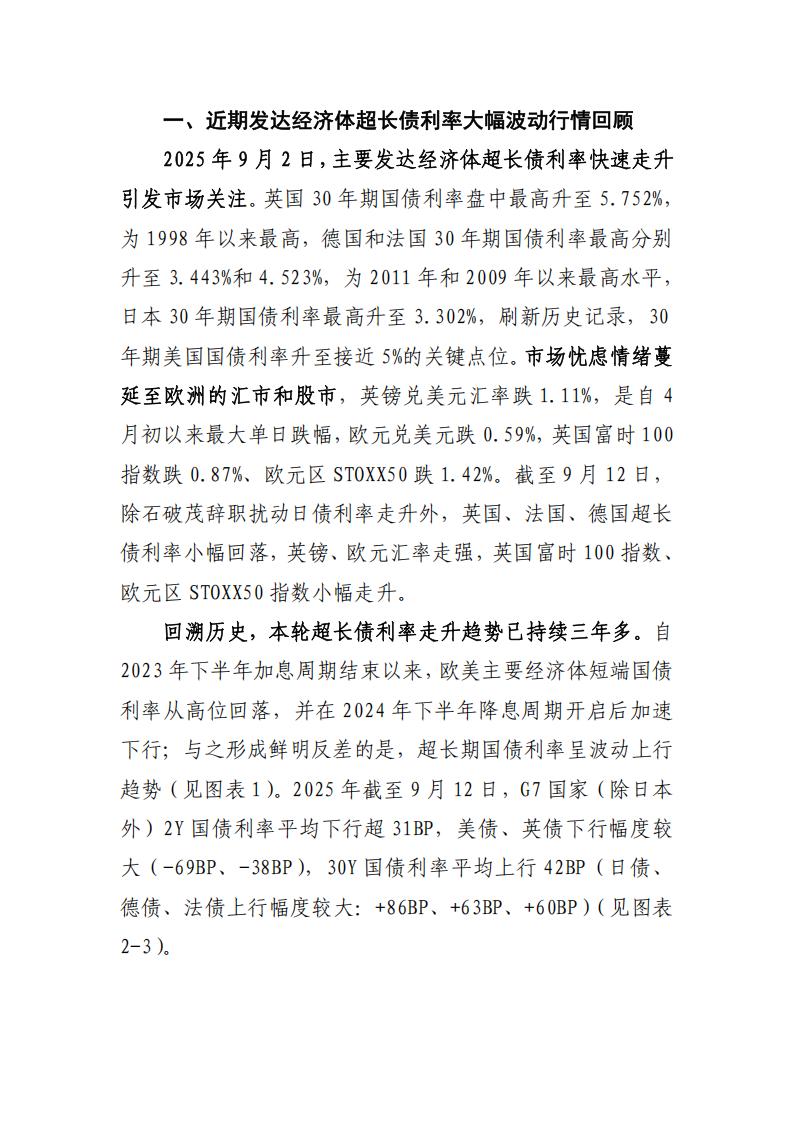

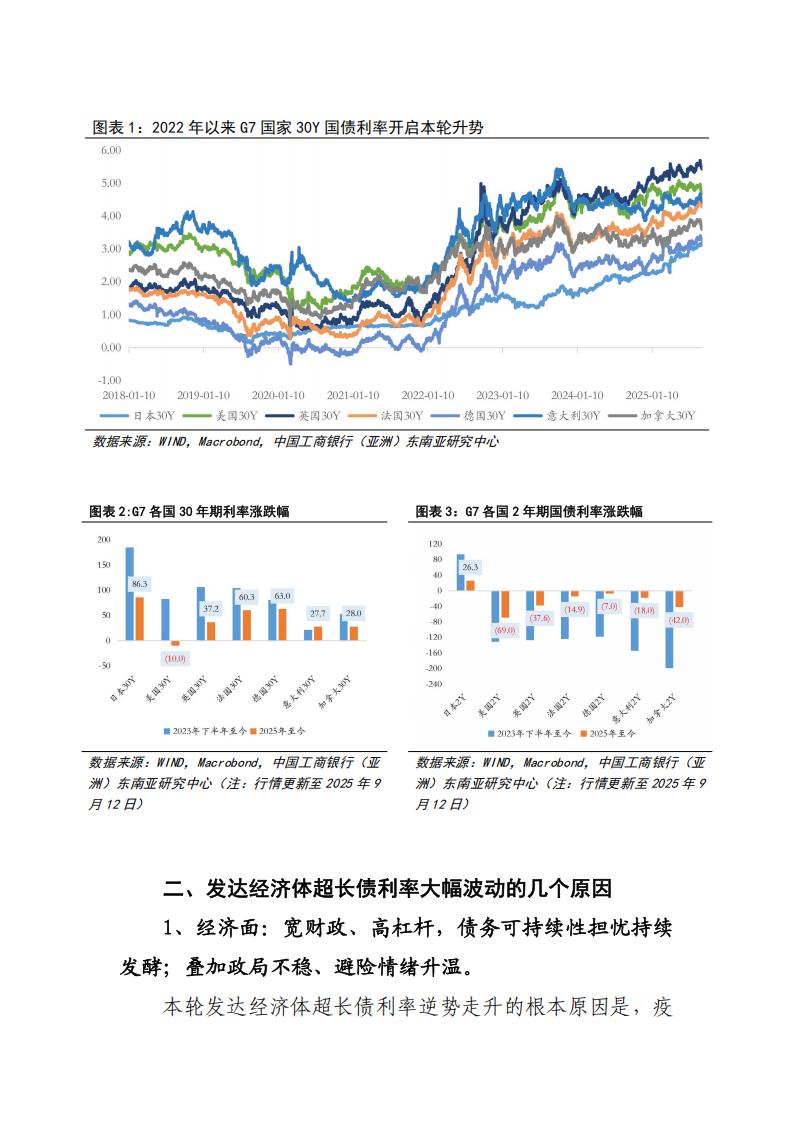

回溯历史,本轮超长债利率走升趋势已持续三年多。自2023年下半年加息周期结束以来,欧美主要经济体短端国债利率从高位回落,并在2024年下半年降息周期开启后加速下行;与之形成鲜明反差的是,超长期国债利率呈波动上行趋势(见图表1)。2025年截至9月12日,G7国家(除日本外)2Y国债利率平均下行超31BP,美债、英债下行幅度较大(-69BP、-38BP),30Y国债利率平均上行42BP(日债、德债、法债上行幅度较大:+86BP、+63BP、+60BP)(见图表2-3)。

二、发达经济体超长债利率大幅波动的几个原因

1、经济面:宽财政、高杠杆,债务可持续性担忧持续发酵;叠加政局不稳、避险情绪升温。

本轮发达经济体超长债利率逆势走升的根本原因是,疫后经济内生动能复苏趋缓,乌克兰危机持久化增加国防开支,特朗普政府“对等关税”政策冲击贸易及增长预期等背景下,发达经济体普遍采取更加积极的财政政策,财政赤字走升,市场对政府债务可持续性担忧逐渐发酵;由经济复苏缓慢、财政预算争议引发的国内政局动荡亦加大市场波动,具体看:

英国:财政困境持续扰动市场。2025年3月,英国政府公布了春季预算案,7月初政府大幅缩减了原计划的福利削减方案以争取党内支持,进而在秋季的年度预算中,政府将不得不通过提高税收或削减其他支出以平衡财政,7月2日英国金融市场出现股债汇“三杀”;9月初英国首相斯塔默对内阁进行改组,其中,原财政部首席秘书达伦·琼斯被调任为首相首席秘书,此举被认为是削弱紧缩派财政大臣蕾切尔·里夫斯(Rachel Reeves)的权力,秋季预算中扩大财政的可能性增加,9月2日英国金融市场再现股债汇“三杀”。

法国:财政纪律整肃难以推进,政府频繁换届。2017年马克龙总统就任后,推行了包括减税、增加政府投资以支持绿色环保转型和新技能培训等刺激政策,政府债务负担加重,政府债务率从2017年的98.72%升至2024年的113.11%,仅次于2020年的114.83%,财政赤字率从3.4%升至5.8%、远高于欧盟要求的3%。与此同时,欧盟赤字缩减规则EDP¹于2024年重启,为满足该规则要求,2025年7月法国总理贝鲁提出440亿欧元财政赤字紧缩提案,国民反对声音强烈,当日法国股债市场双双下挫;9月9日贝鲁正式辞职,马克龙任命塞巴斯蒂安·勒科尔尼为新任总理,30年国债利率小幅回落。

德国:市场对财政扩张反应较积极但“债务刹车”增大财政扩张隐忧。2025年3月,德国执政联盟通过宪法修正案,允许国防开支超GDP的1%,不受“债务刹车”²限制,并设立5,000亿欧元基础设施基金;7月30日,德国内阁通过2026年预算草案。尽管得益于之前较严格的财政纪律,2013-2019年均实现财政盈余,政府债务率亦维持较低水平(2011-2024年均值为68.65%),本次财政扩张计划市场反应乐观,2025年截至9月9日DAX指数涨19.2%领跑发达经济体,但“债务刹车”机制仍加大债务扩张隐忧,叠加经济改善预期提振,长债利率亦跟随走高,2025年截至9月12日,30年期德国国债利率升63BP,2022年至今升幅达到313BP(大于政策利率整体升幅215BP³)。

日本:首相辞职、市场对财政宽松的担忧升温。日本2025财年预算总额达到115.5万亿日元,创下历史新高;2025年4月,为应对关税谈判,政府曾计划推出10万亿日元补充预算,用于向国民发放补贴及减税,引发国债供需失衡担忧,4月8-9日两天,30Y日本国债利率快速上行36BP;7月,日本自民党执政联盟在参议院选举中失利,失去多数党席位,市场担忧石破茂面临政治压力而放弃鹰派财政立场,日本超长债利率再冲至历史新高;9月7日,受党内压力影响,石破茂宣布辞职,日本政局再陷入混乱,市场预测新政府就任后采取财政扩大措施,30Y日债利率再刷新历史新高。

美国:财政付息压力加大,美联储独立性面临挑战。7月特朗普正式签署《大而美法案》,联邦债务上限上调5万亿美元至41.1万亿美元,根据联邦预算委员会(CRFB)的测算,至2034年预算期结束时美国赤字率将升至7.1%,政府债务将增加4.1万亿美元,债务率将升至127%。截至2025年9月5日,美国国债总额达到37.4万亿美元,2025年月均利息支出超1亿美元,占财政收入的比重达到23.6%。为缓和利息负担,特朗普政府呼吁美联储尽快降息,并尝试影响美联储票委人选,市场对美联储独立性担忧升温,加剧美债收益率曲线“熊陡”。

2.政策面:受关税摩擦等影响,通胀预期走升,掣肘降息前景,恶化财政负担形成负循环。

自2025年4月特朗普政府宣布“对等关税”政策后,主要经济体通胀水平边际回升,央行货币政策决策面临两难。G7国家中,英国的通胀水平上升最快,截至2025年7月,英国CPI同比达到3.8%,核心CPI同比也为3.8%,较3月分别升1.2、0.4个百分点。英国“滞胀”风险增加,加大英央行抉择难度,8月初如期降息25BP,但委员内部分歧严重⁴,行长贝利表示未来降息需要“逐步且谨慎地”进行。7月美国核心CPI同比升至3.0%,核心PCE价格指数同比升至

2.88%,较3月水平分别升0.2、0.18个百分点,关税对通胀的影响尚未充分传导(详见前期报告《从关税的“预期链条”,怎么看美国经济景气线索?》)。虽然当前劳动力市场疲弱是美联储开启降息的主要考虑⁵,但考虑到通胀升温压力,市场普遍预期后续降息节奏仍会受到掣肘。欧元区通胀相对较为缓和,但亦略高于2%的目标。8月欧元区HICP(调和CPI)同比增长2.1%,较年内低点(5月为1.9%)略有回升,核心HICP同比增长2.3%,连续第四个月维持在该水平,欧央行行长拉加德表示,2%的通胀目标已经达成,将采取措施保持价格稳定,斯洛文尼亚央行代理行长称,欧洲央行的“宽松周期已经结束”。若无经济降温的明显迹象,短期内欧央行维持基准利率不变的概率较大,9月11日,欧央行如期维持利率不变。2025年以来日本CPI同比持续在3%以上、远高于央行原定2%的价格稳定目标,收紧货币政策以控通胀的必要性仍存,9月2日日央行副行长表态需继续加息,9月3日石破茂与植田会面亦重申加息的必要性(见图表4)。

3.资金面:公司债发债潮冲击、TGA账户重建等导致债券供给阶段性增加,但长期资金配置需求疲弱。

供给方面,9月是欧美企业发行债券融资的传统旺季。根据彭博数据,9月1日欧洲债券发行量创下单日纪录,达到496亿欧元(约合577亿美元),主要来自英国和意大利等主权国家的大规模融资,其中,英国发行140亿英镑(约合187亿美元)的10年期国债,创下该国有史以来最大规模的单笔发行纪录,意大利也成功发行总计180亿欧元的债券,包括130亿欧元的七年期票据和50亿欧元的30年期债券。美国方面,7月《大而美法案》正式签署后,财政部开始发债补充TGA账户,计划自7月初的3,722.3亿美元,在9月末时增加至8,500亿美元,截至9月初TGA账户余额为6,619.4亿美元,即9月还需补充1,880.6亿美元(略超8月的1,763.5亿美元)。

本文来自知之小站

报告已上传百度网盘群,限时15元即可入群及获得1年期更新

(如无法加入或其他事宜可联系zzxz_88@163.com)