本报告导读:

建筑产业链上游水泥、钢铁、工程机械、石油沥青、玻璃等高频指标反映实物工作量强度,指示公司基本面变化。从当前指标看,基建房建需求仍承压。

投资要点:

建筑产业链高频指标判断实物工作量强度,当前基建房建需求仍承压。

(1)基建产业链涉及水泥、螺纹钢、石油沥青及中型挖掘机等高频指标,地产产业链涉及线材、小型挖掘机及玻璃等高频指标。(2)基建方面,从当前指标看,水泥产量、产能利用率、磨机运转率等处在较低位置,水泥价格仍处于下行区间;螺纹钢价格、产量,挖掘机开工小时数,沥青产量、装置开工率等,均处于近年低位,说明当前基建需求仍然承压。

(3)地产方面,高线价格处于近年低位,玻璃产量同比负增,说明当前地产链的工程施工需求仍然承压。(4)龙头建筑公司当前PB估值有性价比,在国企改革和市值管理政策的催化下,未来估值有望提升。

水泥价格、产量、产能利用率、出货率及磨机运转率均与基建投资呈正相关。(1)水泥价格近3年与基建投资正相关,价格上升反映下游需求增强。水泥价格变动与企业订单和利润呈近似正相关。(2)水泥产量呈下降趋势时,基建投资增速往往承压,企业季度订单增速、归母净利润增速与水泥产量之间存在正向关系。(3)水泥产能利用率低于50%时处于低景气区间,高于70%时处于高景气区间。(4)水泥出货率与磨机运转率与基建投资呈正相关,分别以50%和40%为低景气阈值。(5)水泥库存与基建投资呈负相关,与建筑公司实物工作量呈负相关。四家央企季度订单增速、归母净利润增速与水泥库存之间存在反向关系。

螺纹钢、高线指标指示基建和房建施工强度,工程机械销量、开工小时数反映施工景气度。(1)螺纹钢价格2016~2022年主要由供给侧因素主导,近3年与基建投资正相关,需求端与价格展现关联性。(2)螺纹钢产量与基建投资增速呈正相关,周产量300万吨为高景气区间阈值。且其与四家央企季度订单增速、归母净利润增速也呈正相关关系。(3)高线价格与地产投资增速呈正相关,且基本保持同步。(4)工程机械方面挖掘机开工小时数和基建投资增速呈正相关,与四家央企季度订单增速、归母净利润增速也保持正相关。(5)小型挖掘机需求与房地产投资和施工关联大,中型挖掘机月销量与基建投资和施工景气度关联大。

沥青指标反映道路运输投资景气度,玻璃指标反映房建和地产竣工情况。(1)石油沥青方面,其产量与道路投资增速呈正相关,产量下降时,道路运输投资往往承压。(2)石油沥青装置开工率指示道路运输施工强度,与道路运输投资增速呈正相关。(3)玻璃方面,库存上升显示下游需求减少,玻璃库存与房建地产投资大致呈负相关,且与房屋竣工面积的负向变动关系较为显著。(4)玻璃价格与地产投资、建筑公司业绩呈正相关,且与房屋竣工面积基本呈正相关,同时存在3-6个月的时滞。玻璃产量与地产投资呈正相关,也存在一定传导时滞。

风险提示:宏观经济政策风险,基建投资低于预期等。

1.建筑产业链高频指标判断实物工作量强度,当前基建需求仍承压

1.1.建筑产业链中水泥、螺纹钢、石油沥青、玻璃、工程机械等指标对施工景气度有指示作用

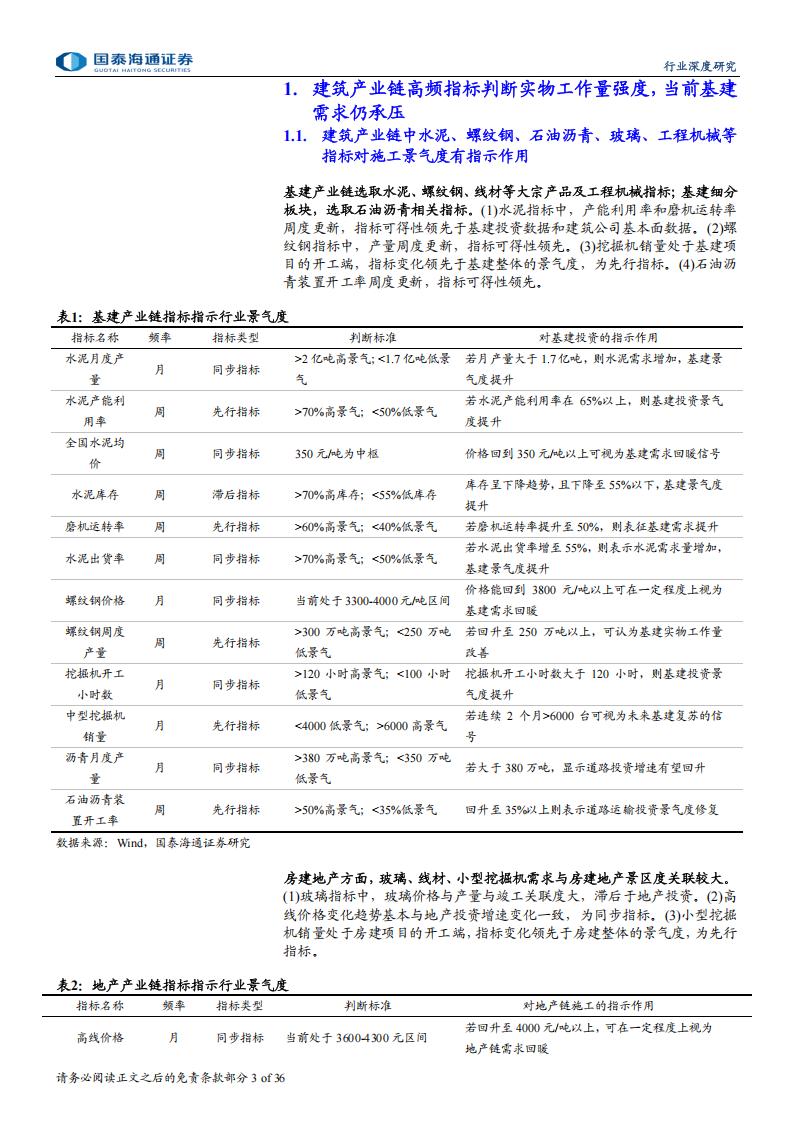

基建产业链选取水泥、螺纹钢、线材等大宗产品及工程机械指标;基建细分板块,选取石油沥青相关指标。(1)水泥指标中,产能利用率和磨机运转率周度更新,指标可得性领先于基建投资数据和建筑公司基本面数据。(2)螺纹钢指标中,产量周度更新,指标可得性领先。(3)挖掘机销量处于基建项目的开工端,指标变化领先于基建整体的景气度,为先行指标。(4)石油沥青装置开工率周度更新,指标可得性领先。房建地产方面,玻璃、线材、小型挖掘机需求与房建地产景区度关联较大。(1)玻璃指标中,玻璃价格与产量与竣工关联度大,滞后于地产投资。(2)高线价格变化趋势基本与地产投资增速变化一致,为同步指标。(3)小型挖掘机销量处于房建项目的开工端,指标变化领先于房建整体的景气度,为先行指标。

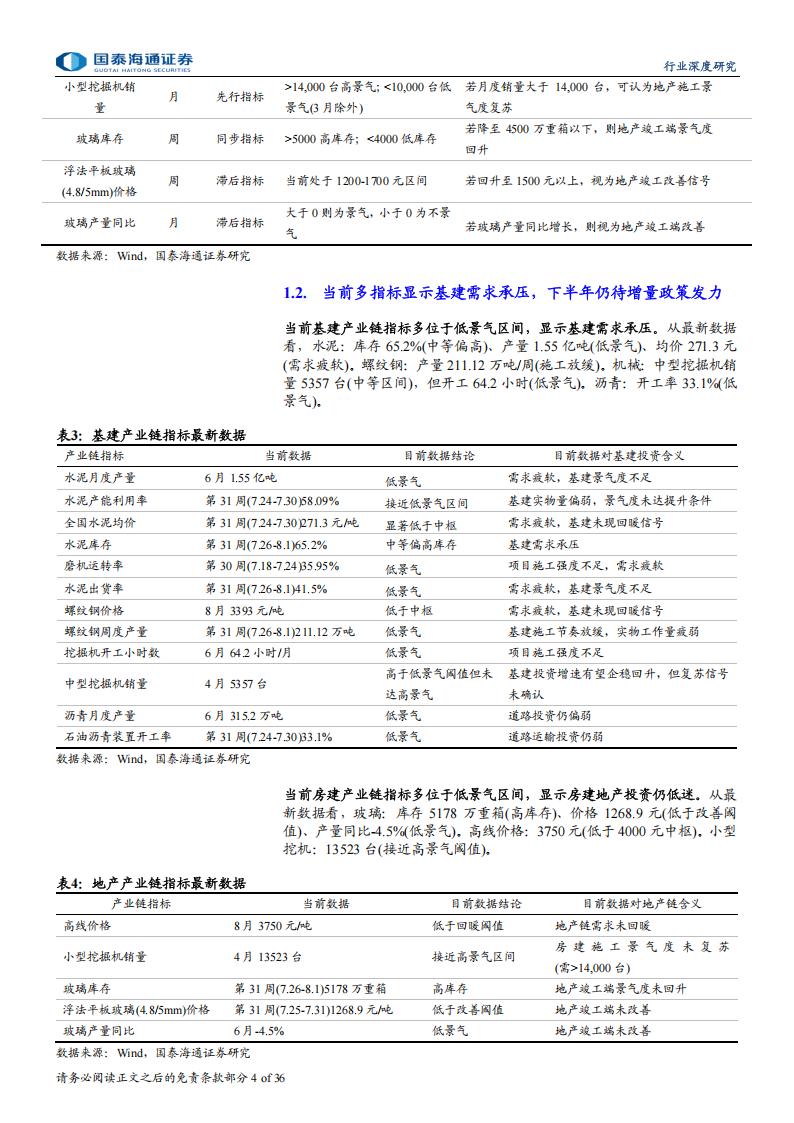

1.2.当前多指标显示基建需求承压,下半年仍待增量政策发力

当前基建产业链指标多位于低景气区间,显示基建需求承压。从最新数据看,水泥:库存65.2%(中等偏高)、产量155亿吨(低景气)、均价271.3元(需求疲软)。螺纹钢:产量211.12万吨/周(施工放缓)。机械:中型挖掘机销量5357台(中等区间),但开工64.2小时(低景气)。沥青:开工率33.1%(低景气)。

本文来自知之小站

报告已上传百度网盘群,限时15元即可入群及获得1年期更新

(如无法加入或其他事宜可联系zzxz_88@163.com)