一、行业概况

海运行业是国际贸易和全球经济运行的核心支柱产业,是交通运输行业的重要子集。海运行业主要指以船舶为载体进行的海洋运输活动,可分为船舶营运业和船舶租赁业。船舶营运指船舶经营人以自有船舶或租用船舶经营海上航线客、货运输的行业,其经营的可以是定期、定航线的班轮运输和不定期、不定航线追随货源而安排航线的租船运输。船舶租赁是指出租人将自有船舶出租给承租人使用,由承租人分期支付船舶租金的一种经营模式。

海运行业在国际贸易中发挥着至关重要的作用,全球超过80%的国际贸易货物通过海运进行,海运行业的发展状况直接影响到全球贸易的健康和稳定。海运行业也面临着一些挑战,包括环保法规的日趋严格、油价的波动、货物运输需求的不稳定、船舶运力供给的波动、地缘政治与经济波动等,上述因素均对行业的运营和盈利能力产生了较大的影响。

二、行业运行情况

根据联合国贸易与发展会议及克拉克森研究公司公布数据,近年来,全球海运贸易量持续增长。2022-2024年,全球海运贸易量分别为120亿吨、123亿吨和125亿吨¹。按照运输货物不同,全球海运货种以干散货、油品和集装箱为主,其占全球船舶运力的比例分别约为52%、28%和16%,因此海运行业运行与国际干散货、油品和集装箱贸易形势及相关船舶运力息息相关。目前国际惯例将海运市场分为干散货航运、油品航运以及集装箱航运。

1.干散货航运

2024年,全球干散货海运贸易量继续稳步回升,运力继续释放,市场处于明显“磨底”阶段。2025年国际干散货市场呈现“供需双弱”格局,短期内市场处于紧平衡状态,地缘政治影响将主导运价波动。

干散货航运的主要运输货种为铁矿石、煤炭及粮食等大宗货物,以不定期船点对点运输为主,运价受大宗商品市场影响波动较大。

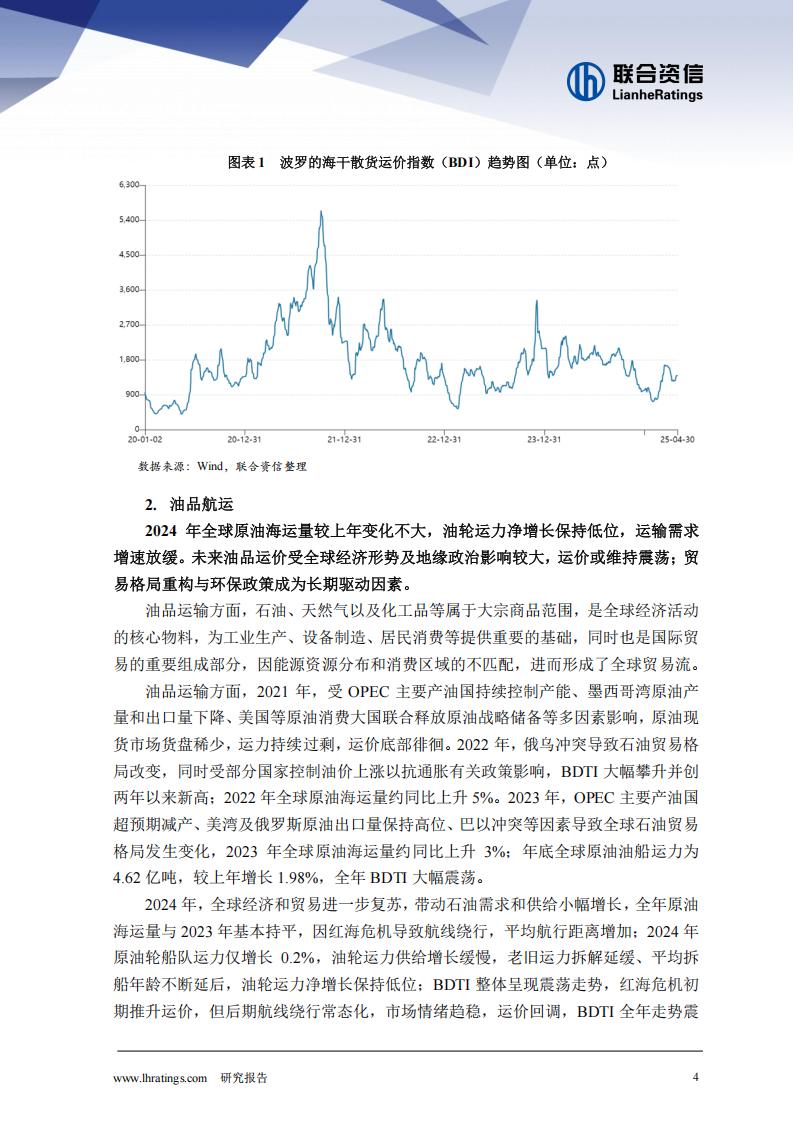

2021年,受益于经济复苏带来的全球贸易需求增长,以及全球主要国家宽松的货币政策,全球干散货现货市场明显复苏,干散货海运贸易量约为53.79亿吨,同比增长4.0%;同时运力增速放缓,叠加港口拥堵,全球干散货市场供需失衡,运价大幅提升,2021年全年BDI均值为2943点,较上年增长176.1%,但呈现高波动性,2021年10月7日达到5650点的近十年高位。

2022年,全球经济增速放缓,印尼、印度、俄罗斯等国限制粮食、煤炭等出口,我国煤炭、铁矿石进口需求减弱,国际干散货航运总量出现收缩。2022年,全球干散货海运贸易量52.52亿吨,同比下降2.7%:同时港口拥堵情况逐步缓解,运力得到释放,BDI有所回撤,2022年BDI均值为1934点,较2021年全年均值下跌34.28%。

2023年,全球干散货海运需求恢复增长,干散货海运贸易量55.08亿吨,同比增长3.6%;运力方面,2023年运力释放明显,截至2023年底全球干散货船队运力共计13557艘、10.03亿载重吨,较上年增长3%;运价方面,2023年BDI均值较2022年下跌28.7%至1379点,整体回调至2019年水平。

2024年,全球干散货海运贸易量继续稳步回升,同比增长3.3%;运力方面,截至2024年底全球干散货船队运力共计14032艘、10.32亿载重吨,较上年增长约3%,增速与2023年持平:运价方面,2024年BDI均值较2023年上涨27.3%至1755点。从BDI指数变化来看,整体波动幅度开始减小,市场处于明显“磨底”阶段,2024年上半年因运力紧张和区域供需错配推动运价上涨,整体底部支撑有力,下半年受中国需求疲软和巴拿马运河限制影响回落,短期震荡后波动下滑,呈现“淡季不淡、旺季不旺”态势。

2025年国际干散货市场呈现“供需双弱”格局:需求端受中国房地产疲软、欧盟能源转型拖累,运力端因环保政策及船队老龄化增速受限:短期内,因基本面仍处于持续改善状态,市场处于紧平衡状态,区域冲突(如红海航线风险)及政策调整(美国港口费、欧盟碳税)仍将主导运价波动:另一方面,新一轮关税政策的变化可能会从进出口成本、贸易量、海运航线等方面对海运行业及全球贸易格局带来新的冲击和挑战。

本文来自知之小站

报告已上传百度网盘群,限时15元即可入群及获得1年期更新

(如无法加入或其他事宜可联系zzxz_88@163.com)