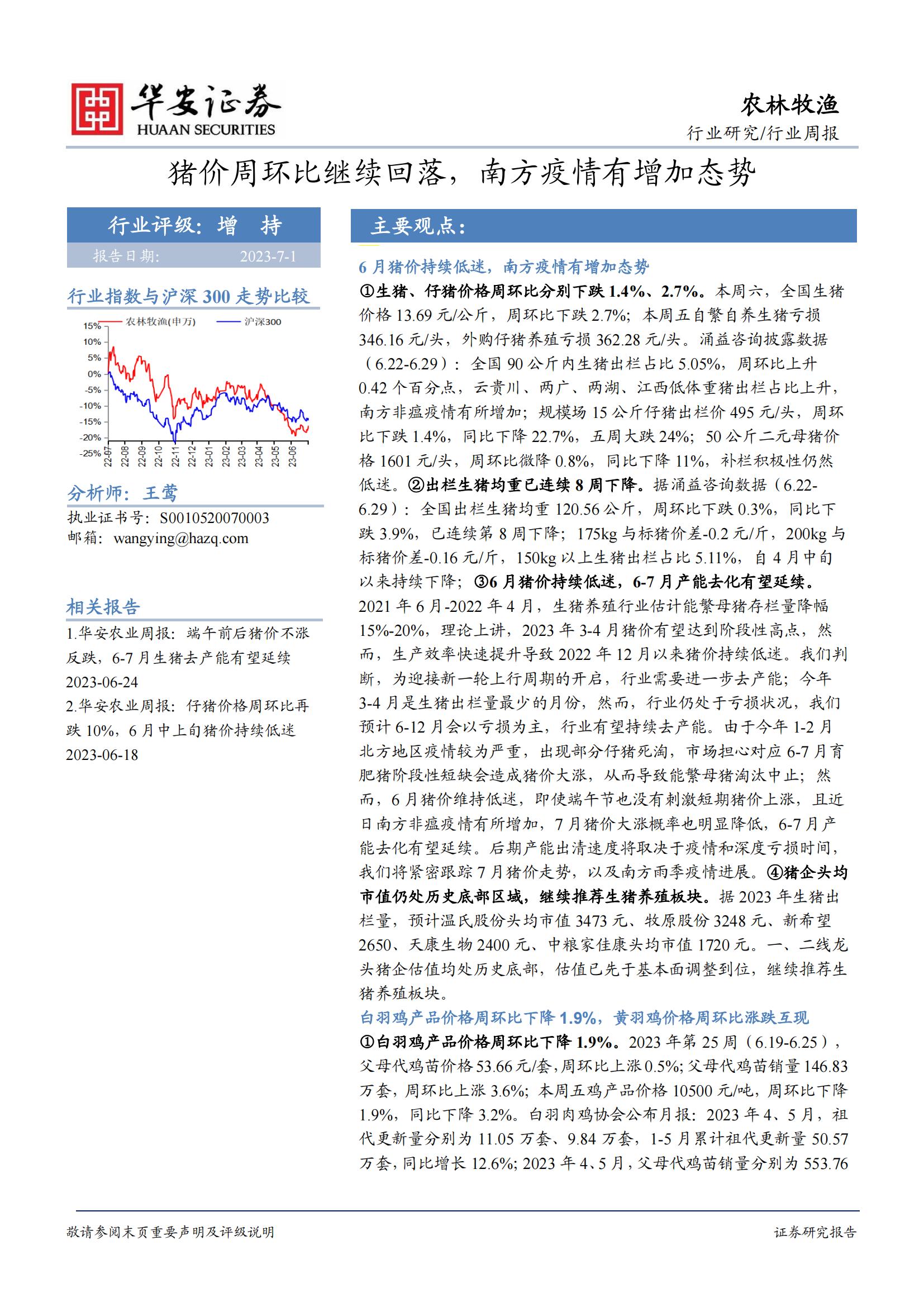

6月猪价持续低迷,南方疫情有增加态势

①生猪、仔猪价格周环比分别下跌1.4%、2.7%。本周六,全国生猪

价格13.69元/公斤,周环比下跌2.7%;本周五自繁自养生猪亏损

346.16元/头,外购仔猪养殖亏损362.28元/头。涌益咨询披露数据

(6.22-6.29):全国90公斤内生猪出栏占比5.05%,周环比上升

0.42个百分点,云贵川、两广、两湖、江西低体重猪出栏占比上升,南方非瘟疫情有所增加;规模场15公斤仔猪出栏价495元/头,周环

比下跌1.4%,同比下降22.7%,五周大跌24%;50公斤二元母猪价格1601元/头,周环比微降0.8%,同比下降11%,补栏积极性仍然低迷。②出栏生猪均重已连续8周下降。据涌益咨询数据(6.22-

6.29):全国出栏生猪均重120.56公斤,周环比下跌0.3%,同比下

跌3.9%,已连续第8周下降;175kg与标猪价差-0.2元/斤,200kg与

标猪价差-0.16元/斤,150kg以上生猪出栏占比5.11%,自4月中旬

以来持续下降;③6月猪价持续低迷,6-7月产能去化有望延续。

2021年6月-2022年4月,生猪养殖行业估计能繁母猪存栏量降幅

15%-20%,理论上讲,2023年3-4月猪价有望达到阶段性高点,然而,生产效率快速提升导致2022年12月以来猪价持续低迷。我们判断,为迎接新一轮上行周期的开启,行业需要进一步去产能;今年3-4月是生猪出栏量最少的月份,然而,行业仍处于亏损状况,我们预计6-12月会以亏损为主,行业有望持续去产能。由于今年1-2月北方地区疫情较为严重,出现部分仔猪死淘,市场担心对应6-7月育肥猪阶段性短缺会造成猪价大涨,从而导致能繁母猪淘汰中止;然而,6月猪价维持低迷,即使端午节也没有刺激短期猪价上涨,且近日南方非瘟疫情有所增加,7月猪价大涨概率也明显降低,6-7月产能去化有望延续。后期产能出清速度将取决于疫情和深度亏损时间,我们将紧密跟踪7月猪价走势,以及南方雨季疫情进展。④猪企头均市值仍处历史底部区域,继续推荐生猪养殖板块。据2023年生猪出栏量,预计温氏股份头均市值3473元、牧原股份3248元、新希望

2650、天康生物2400元、中粮家佳康头均市值1720元。一、二线龙

头猪企估值均处历史底部,估值已先于基本面调整到位,继续推荐生

猪养殖板块。

白羽鸡产品价格周环比下降1.9%,黄羽鸡价格周环比涨跌互现①白羽鸡产品价格周环比下降1.9%。2023年第25周(6.19-6.25),

父母代鸡苗价格53.66元/套,周环比上涨0.5%;父母代鸡苗销量146.83

万套,周环比上涨3.6%;本周五鸡产品价格10500元/吨,周环比下降

1.9%,同比下降3.2%。白羽肉鸡协会公布月报:2023年4、5月,祖

代更新量分别为11.05万套、9.84万套,1-5月累计祖代更新量50.57

万套,同比增长12.6%;2023年4、5月,父母代鸡苗销量分别为553.76

万套、527.64万套,同比分别增长42%、-4.8%,5月父母代鸡苗销量数据出现拐点;2023年1-5月,父母代鸡苗累计销量2749.19万套,

同比增长19.87%。我们维持此前判断,商品代价格上行周期或于2023年底启动,值得注意的是,种鸡整体性能明显下降,或致商品代价格提前上涨。②黄羽鸡价格周环比涨跌互现。2023年第22周(5.29-

6.4),在产父母代存栏1366.7万套,处于2018年以来低位,父母代

鸡苗销量109.3万套,处于2018年以来最低,我们预计2023年黄羽鸡行业可以获得正常盈利。6月29日,黄羽肉鸡快大鸡均价6.17元/

斤,周环比跌1.8%,同比跌12.9%;中速鸡均价6.3元/斤,周环比涨

3.6%,同比跌20.2%;土鸡均价7.75元/斤,周环比涨6.5%,同比跌

11.2%;乌骨鸡7.43元/斤,周环比跌3.4%,同比涨13.4%。

23/24年度全球玉米、小麦、大豆库消比同比上升

①转基因玉米商业化稳步推进,种业龙头将充分受益,继续推荐登海种业、大北农。②23/24全球玉米库消比同比上升0.15个百分点。USDA6月供需报告预测:2023/24年度全球玉米库消比22.4%,预测值较22/23年度上升0.15个百分点,处于16/17年以来低位。据我国农业农村部市场预警专家委员会6月预测,23/24年全国玉米结余量683万吨,与5月持平,国内玉米供需处于相对紧平衡;③23/24全球小麦库消比同比提升0.39个百分点.USDA6月供需报告预测:2023/24年度全球小麦库消比26.8%,预测值与22/23年提升0.39个百分点,处15/16年以来最低水平。④23/24全球大豆库消比同比大增3个百分点。USDA6月供需报告预测:23/24年全球大豆库消比22.1%,预测值较22/23年度上升3个百分点,处19/20年度以来高位。中国大豆高度依赖进口,2023年大豆价格或维持相对高位。

5月猪用疫苗批签发数据持续改善,非症疫苗进展值得期待

5月猪用疫苗批签发数据持续改善,猪用疫苗批签发数同比增速由高

到低依次为,腹泻苗75%、猪瘟疫苗57.5%、猪圆环疫苗43.3%、猪

细小病毒疫苗23.5%、猪乙型脑炎疫苗14.3%、猪伪狂犬疫苗2.6%、

口蹄疫苗-25%、高致病性猪蓝耳疫苗-28.6%。前5月猪用疫苗批签发

数同比增速由高到低依次为,猪伪狂犬疫苗57.8%、猪瘟疫苗16.4%、

腹泻苗16.2%、猪乙型脑炎疫苗12.8%、猪圆环疫苗7.4%、口蹄疫苗

-1.7%、猪细小病毒疫苗-17.9%、高致病性猪蓝耳疫苗-32%。非瘟疫苗

进展需持续跟踪,非瘟疫苗若商业化应用,有望催生百亿元大单品市

场,猪苗空间将显著扩容,我们继续推荐普菜柯、科前生物。

本文来自知之小站

报告已上传百度网盘群,限时15元即可入群及获得1年期更新

(如无法加入或其他事宜可联系zzxz_88@163.com)