目引子:2024年下半年以来,硫磺价格持续攀升,迎来第三轮大级别上涨,截至2025年11月25日,镇江港硫磺现货价为3950元/吨,已基本追平2022年历史次高点,距2008年的历史高点尚有约2000元/吨空间。我们认为,在本轮硫磺价格上涨中,供需两端均发生了结构性的深刻变化,由此引发了本文的三点思考:

目硫磺是国内定价还是全球定价的品种?

硫磺是石油和天然气工业的副产品,其作为制备硫酸的核心原材料,因而也是农业、化工、新能源等领域重要的工业基础原料之一。复盘我国历史硫磺价格走势,共有2008年(高点近6000元/吨)、2022(高点约4000元/吨)年、2025年(高点3985元/吨)三轮大级别上涨。我们认为,三轮行情的相同点在于其均源于海外硫资源的流动受阻或分配不均所形成的根本性矛盾,而中国硫磺高度依赖外部供应,极易受到国际供应、运输及地缘政治的冲击。从港口库存和我国硫磺价格走势看,二者呈明显负相关关系,由于港口库存高低直接反映进口成本水平,因此硫磺价格更多为国际供需平衡表的映射,形成海外-国内的定价传导链条,其价格本质较为准确地反映了全球范围内的供应事件和新兴需求驱动下国家之间对全球硫资源的相互博弈,因此需重点关注全球层面的硫磺供需平衡表。

目俄罗斯炼厂不可抗力对硫磺供给的影响程度?

硫磺作为炼化的副产品,产量并不直接由需求驱动,而是与炼化行业整体景气度及装置开工负荷联动,从而导致供给缺乏价格弹性。考虑到后续汽柴油需求即将达峰且碳成本持续上升,全球炼化产能面临长期结构性调整,全球炼厂加工量或从2024年的8260万桶/日降至2050年的8050万桶/日,预计硫磺供给增速也将随之放缓并逐步见顶。我们认为供给侧更大的变量在于俄罗斯炼厂遭遇的不可抗力。凭借丰富的油气资源,俄罗斯为世界第二大硫磺生产国,硫磺年产量约560万吨,且多数用于出口。但伴随俄乌战争演变为持续数年的持久战,俄罗斯硫磺出口量已从2019年的390万吨骤降至2024年的104万吨。2025年以来,俄罗斯38家最大炼油厂中至少21家遭乌克兰无人机袭击,梁赞炼油厂(年处理能力达1310万吨原油)、新库伊比雪夫斯克炼油厂及伏尔加格勒炼油厂(年处理能力达1570万吨原油)均遭重创,据中联金,4季度预计影响俄罗斯100万吨硫磺供应,俄罗斯已事实上从硫磺净出口国变为净进口国,影响硫磺供应的持续长度或超预期,预计到2026年上半年硫磺供给仍难以恢复。

目新能源转型浪潮下对硫磺需求的拉动规模?

近年来我国磷酸铁锂产量持续扩张,从2022年的150万吨提升至2024年的近250万吨,占全球比重约94%。2025年1-9月我国磷酸铁锂产量已经达到266万吨,全年产量或超360万吨。以每吨磷酸铁锂消耗0.96吨磷酸铁、每吨磷酸铁消耗约1吨硫磺(综合铵法与磷法)计,预计对应106新增吨硫磺需求。海外硫磺的核心变量来自印度尼西亚,其为全球新能源电动汽车电池产业链重要的上游原材料供应基地之一,生产大量的镍铁、镍锍、不锈钢以及MHP(氢氧化镍钴)等。中联金预计2026年印尼将有约65.8万吨MHP新产能投产,以1吨MPH单耗硫磺10吨计,对应硫磺需求增量658万吨,印尼MHP产能快速扩张对国际硫磺资源的分流将进一步加剧供应紧张态势。此外固态电池硫化物路线刚需硫化锂,且成本构成占比高达82%,有望打开硫磺远期成长空间。综合来看,我们预计2025-2027年,硫磺有望分别形成-30/-513/-405万吨供需缺口,硫磺价格或将追寻历史高点,涨价高度与延续性有望超预期。

目关注炼厂、硫磺回收、硫铁矿三大硫源对应企业

炼厂、硫磺回收、硫铁矿三大硫源均有望充分受益于当前硫磺价格弹性,但盈利逻辑与受惠方式略有不同。建议关注:①炼厂副产:硫磺为大型炼厂生产过程的副产物,本轮硫磺涨价盈利弹性较高,建议关注:中国石化(834万吨/年)、中国石油(368万吨/年)、荣盛石化(121万吨/年)、恒力石化(54万吨/年)等。②硫磺回收:硫磺高价环境或驱动下游资本开支投向回收装置,硫磺回收工程公司有望受益。建议关注:三维化学(截至25H1公司设计、总承包245套硫磺回收装置,总规模1316.6万吨/年)、镇海股份(截至24年末,公司设计、总承包64套硫磺回收装置,总规模580.3万吨/年)等。③硫铁矿:硫铁矿制酸可作为硫磺制酸的重要补充,同时伴随硫化物固态电池逐步成熟,硫铁矿战略价值有望重塑。以云浮矿区常见的48%品位硫精矿计,下游硫磺每上涨500元/吨,按品位换算后每百万吨硫精矿可增厚2.4亿元利润。建议关注:粤桂股份(子公司云硫矿业采矿许可证范围内保有硫铁矿资源量1.11亿吨)、六国化工(公司控股股东铜化集团拥有1.71亿吨储量的新桥矿业硫铁矿山)、川金诺、辉隆股份、司尔特等。

目风险提示:价格大幅波动风险;印尼MHP投产进度不及预期;中国磷酸铁锂放量不及预期;下游需求不及预期风险;国际供应风险;环保及产业政策风险;新增产能及技术替代风险。

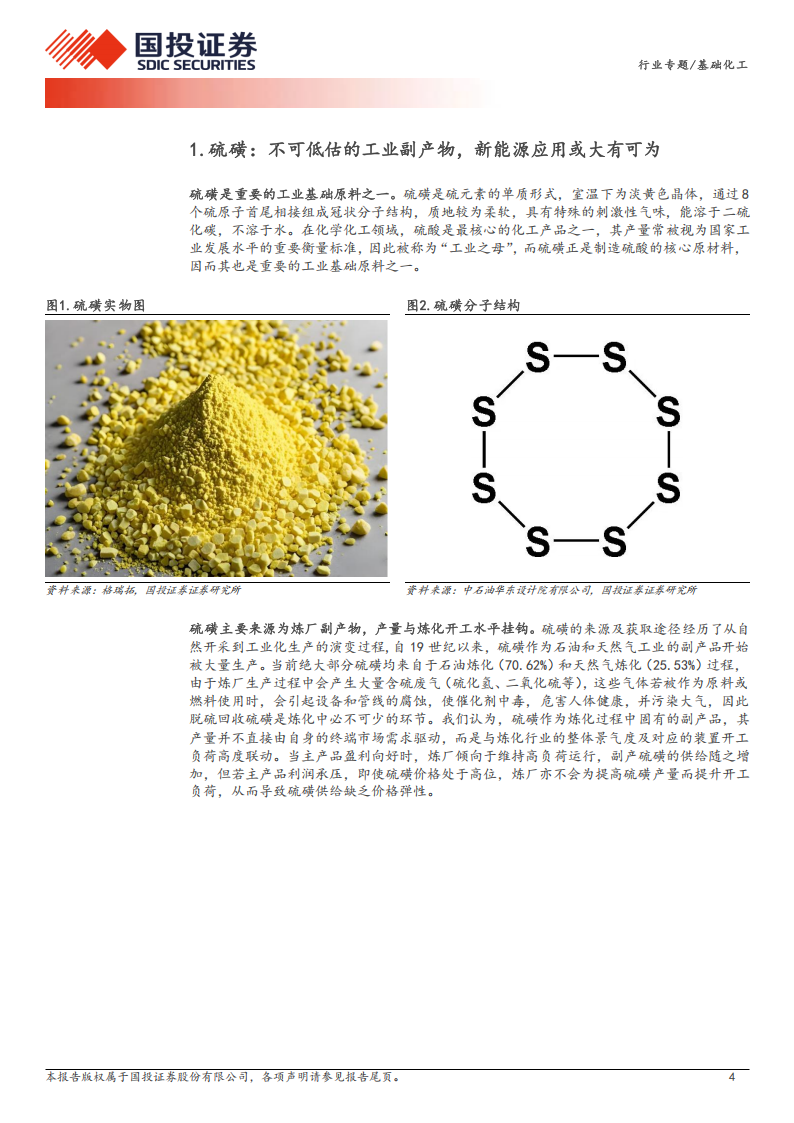

1.硫磺:不可低估的工业副产物,新能源应用或大有可为

硫磷是重要的工业基础原料之一。硫磷是硫元素的单质形式,室温下为淡黄色晶体,通过8个硫原子首尾相接组成冠状分子结构,质地较为柔软,具有特殊的刺激性气味,能溶于二硫化碳,不溶于水。在化学化工领域,硫酸是最核心的化工产品之一,其产量常被视为国家工业发展水平的重要衡量标准,因此被称为“工业之母”,而硫磺正是制造硫酸的核心原材料,因而其也是重要的工业基础原料之一。硫磺主要来源为炼厂副产物,产量与炼化开工水平挂钩。硫磺的来源及获取途径经历了从自然开采到工业化生产的演变过程,自19世纪以来,硫磺作为石油和天然气工业的副产品开始被大量生产。当前绝大部分硫磺均来自于石油炼化(70.62%)和天然气炼化(25.53%)过程,由于炼厂生产过程中会产生大量含硫废气(硫化氢、二氧化硫等),这些气体若被作为原料或燃料使用时,会引起设备和管线的腐蚀,使催化剂中毒,危害人体健康,并污染大气,因此脱碗回收硫磺是炼化中必不可少的环节。我们认为,硫磺作为炼化过程中固有的副产品,其产量并不直接由自身的终端市场需求驱动,而是与炼化行业的整体景气度及对应的装置开工负荷高度联动。当主产品盈利向好时,炼厂倾向于维持高负荷运行,副产硫磺的供给随之增加,但若主产品利润承压,即使硫磺价格处于高位,炼厂亦不会为提高硫碳产量而提升开工负荷,从而导致硫碳供给缺乏价格弹性。

本文来自知之小站

报告已上传百度网盘群,限时15元即可入群及获得1年期更新

(如无法加入或其他事宜可联系zzxz_88@163.com)