中国债券市场的最新发展、存在问题及对策建议*

债券市场是资本市场的重要组成部分,是满足实体经济资金需求、提升直接融资占比的重要渠道。本文分析了2023年债券市场运行特点及未来趋势。在此基础上分析了我国债券市场发展存在的短板。包括:对实体企业支持力度仍有拓展空间;市场分割对债券流动性及定价效率带来影响;对重点领域债券发行支持力度不足;投资者持有债券结构较为集中;潜在信用风险隐患仍然突出。建议:鼓励更多优质企业发债融资,加大对实体企业的支持;聚焦国民经济重大领域持续发力,为相关行业发债融资提供更多支持;优化流动性投放及债券供给节奏,为债券发行创造稳定的流动性及利率环境;加快打通市场堵点,持续提升债券市场运行效率;可鼓励投资机构合理调整债券配置,优化资产负债结构;加快对违约债券的处置工作,防范风险

蔓延。中国债券市场的最新发展、存在问题及对策建议

近年来债券市场对实体经济支持力度持续增大。特别是在宏观调控政策持续发力稳增长、股票融资阶段性收紧背景下,债券市场在支持财政政策发力、满足实体经济融资需求等方面发挥了重要作用。

一、2023年中国债券市场回顾与2024年展望

(一)债券发行:增速较快、结构分化、亮点突出

2023年,中国经济逐步向常态化回归,宏观调控政策持续发力推动经济企稳向上,融资需求带动债券发行规模走高。2023年各类债券共计发行71万亿元,为历史最高,

同比增速为14.8%,为近年新高。从发行结构看,同业存单、政府债券、金融债继续位列前三(合计占比约为80%),发行规模为25.8万亿元,20.4万亿元、9.99万亿元,同比分别增长25.38%、19.6%和5.71%(图1)。在信贷投放稳步扩张影响下,银行流动性需求同步提升,同业存单规模较快增长;随着财政政策逆周期调控力度加码,加之一揽子化债方案落地、特殊再融资债发行、万亿国债方案实施等因素带动,国债及地方政府债券发行明显提速;在信贷投放高增长的同时,银行资本补充压力增大,发行一般债券、次级债券等金融债券需求上升。

在产业结构加速调整背景下,债券发行呈现不少亮点,特别是绿色、科创等债券发行规模较大。2023年,ESG(绿色)债券发行规模为1.33万亿元,继续保持在万亿元以上。科技创新债券发行3615.4亿元,同比增速达256%。值得关注的是,随着人民币国际化稳步推进,境外投资者对人民币资产认可度提升,加之国内市场基准利率相对较低,境内外发行利率分化,国际投资者参与熊猫债热度明显升温。2023年熊猫债发行规模达1544.5亿元,同比大幅增长81.55%。

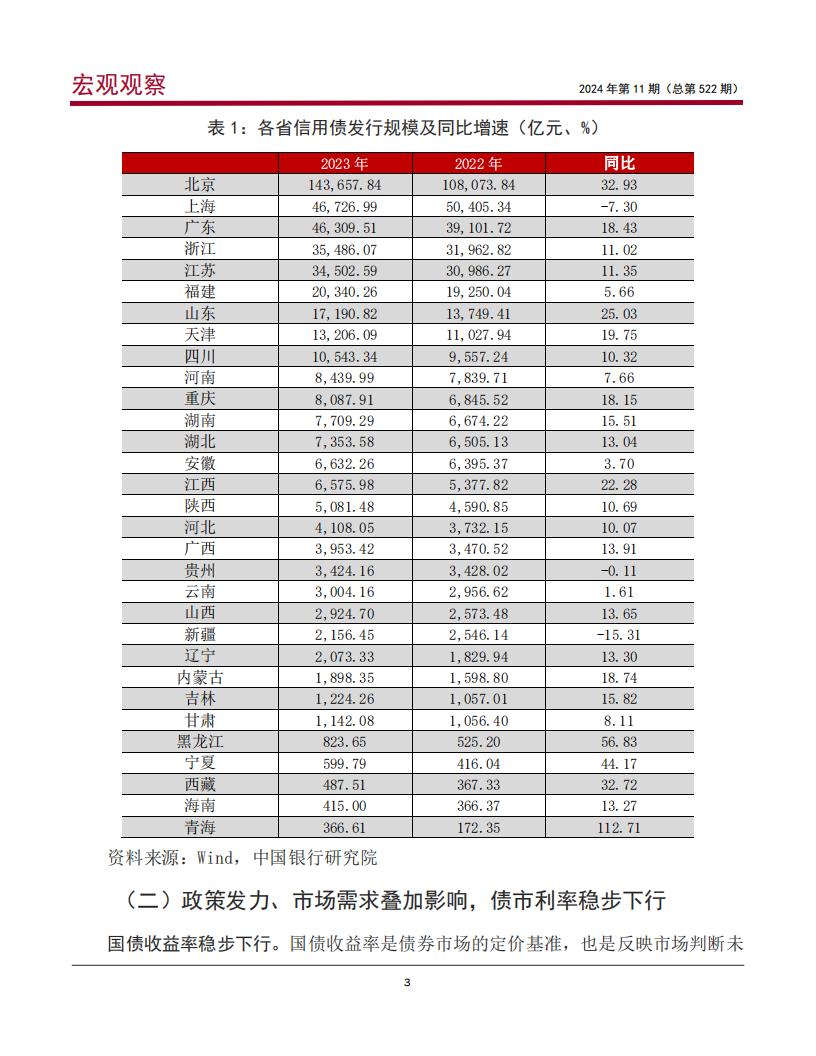

从地区分布看,多数省份发行增速较快,东北及西部地区尤为明显。在政策发力、融资回暖等因素叠加作用下,各地信用债发行大都出现正增长。传统经济强省发行规模较大,北京、上海、广东信用债发行规模位列前三,分别为14.36万亿元、4.67万亿元和4.63万亿元,特别是北京信用债发行增速达33%。浙江、江苏、福建等东部省份发行规模在2-4万亿元之间,同比增速约在11%左右。中部地区发行规模大体维持在6000-7000亿元之间,湖南、江西等省份发行增速较快,分别为15.5%和22.27%。东北及西部地区省份债券发行规模较小,大体在2000亿元以下,但增速普遍在15%以上,特别是青海、黑龙江、宁夏分别达到112.7%、56.8%、44.2%(表1)。仅上海、贵州、新疆信用债发行规模下降。值得关注的是,城投债是信用债发行保持较快增长的重要因素。2023年城投债发行4.97万亿元,同比增长26.8%,为近年新高。

展望2024年,预计债券发行规模扩大、整体增速放缓、结构继续分化。随着稳增

长政策持续显效,国内需求将稳步改善,基建和制造业投资有望继续保持较快增长,国债、地方政府债券发行规模将继续扩大。但考虑到万亿国债发行已过半、特殊再融资券发行高峰已过,政府债券发行增速将同步放缓;稳增长仍是当前最主要任务,需要金融机构继续加大对实体经济支持力度,加之监管标准较高,部分银行存在较大资本缺口,金融机构仍然存在较强的发债动力,预计同业存单、金融债发行规模将出现较快增长;债券市场将围绕“五篇大文章”加快布局,相关领域或行业发债便利度有望提升,绿色、科创类企业发行债券规模将维持高速增长。

本文来自知之小站

报告已上传百度网盘群,限时15元即可入群及获得1年期更新

(如无法加入或其他事宜可联系zzxz_88@163.com)