医疗服务长期存在供需缺口,政策鼓励社会办医。从需求端看,我国老龄化趋势加剧,2021年我国65岁及以上人口共2亿人,占总人口比重达14.2%,已迈入深度老龄化社会,疾病患病率随年龄增长逐步提高,未来医疗需求将持续扩大;从供给端看,我国医疗机构和医生供给存在缺口,此外,2021年三级医院仅占全国医院总数的9%,就诊人数

高达22.3亿人次,占全国医院总就诊人数的57.5%,医疗资源分布不均,政策鼓励民营医疗机构发展驱动力将长期存在。

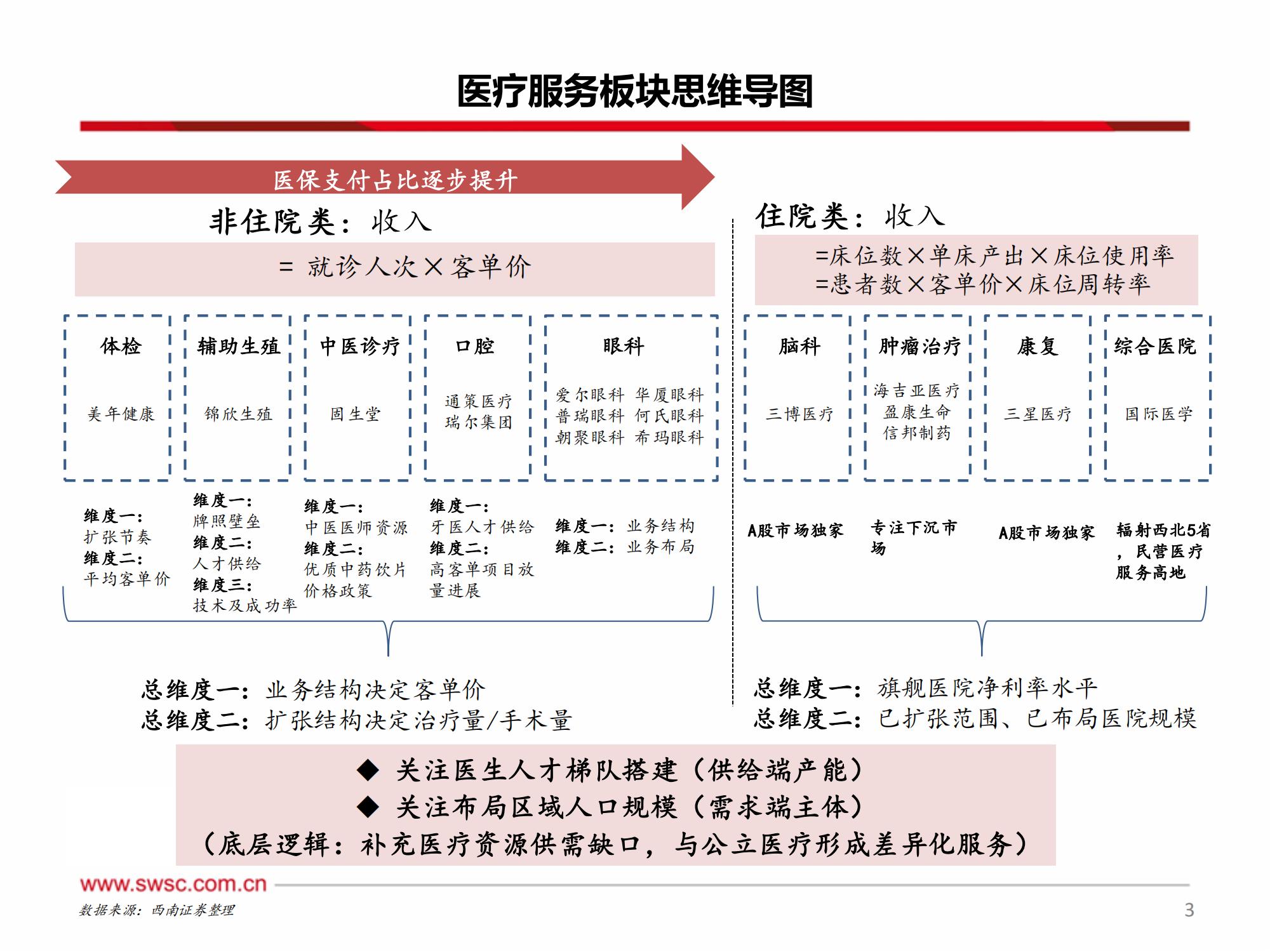

医保收入占比判断业绩弹性,布局区域以及科研平台决定长期发展。从医保占比角度看,医保收入占比高的公司,

多为基础医疗属性的综合性医院,DRG推行将从收入端对医保内疾病诊疗设限,而通过分析美国数据及试点医院数据,我们认为DRG下可提供优质医疗的综合性医院将脱颖而出,通过优化手术术式、提高医疗服务技术等实现床位周转率提升,实现降本增效;医保收入占比低的公司,多为消费医疗属性强的连锁专科医院,受医保控费趋势影响小,与可支配收入及未来收入预期有关,业绩弹性大;从供需角度看,人口密集且人口流入区、公立医疗资源不足的地区,竞争格局好,利于民营医疗机构发展;医疗服务机构核心在于医生,医疗人才是医疗服务机构核心生产力,与高校合作打造科研平台,建设自己的人才梯队为行业发展驱动力。

连锁专科医院关注扩张计划及业务结构,综合性医院关注旗舰医院盈利能力。医疗服务板块按医保支付占比可分为消费性赛道(小于30%)和基础治疗赛道(大于30%),按扩张方式分可分为连锁专科医院和综合医院,连锁专业医院收入规模根据诊疗人次*平均客单价测算,由于其业务聚焦于细分赛道,不同赛道业务差异大,分析时需根据赛道特性进行分析;综合医院收入规模根据床位数*单床产出*床位使用率/患者数*客单价*床位周转率测算,综合性医院诊疗项目较综合,以综合性医院为主的标的具备更多分析共性,由于综合医院建设投入成本高,盈亏平衡周期长,所以扩张难度大于连锁专科医院,所以在分析过程中,一般考虑旗舰医院盈利能力以及公司现有医院规模。

连锁专科医疗服务赛道:关注诊疗量/手术量、客单价

√ 体检:2021年中国健康体检人次达5.5亿人次,同比增长27.9%,2014-2021年年均复合增长率5.7%,非公体检带头的市场下沉趋势明显。关注扩张节奏及平均客单价。

√ 辅助生殖:辅助生殖市场需求三大驱动因素:快速增长的不孕患者、渗透率和人均费用,沙利文预测2020-2025年辅助生殖市场规模将以每年14.5%的复合增速增长至854.3亿元。关注牌照、人才供给、技术。√ 中医诊疗:中医医院总收入2005-2021年CAGR为16.3%,市场持续扩容,其中民营中医医疗服务机构数量快速增长,占比提升至49.3%,更具增长潜力。关注中医医师资源及中药饮片价格政策。

√ 口腔:我国民营口腔医疗市场规模由2016年的515亿元,增长至2021年的1045亿元,CAGR达15.2%,市场集中度低,人工依赖度高。关注牙医人才供给及高客单项目放量进展。

√ 眼科:根据沙利文预测,预计2024年中国眼科医疗服务市场规模达到2563.1亿元,2020-2024年年复合增长

率为22.8%,中国眼科医疗市场持续扩容确定性高。关注各眼科上市公司业务结构及业务布局。

> 综合性医院:关注旗舰医院盈利能力及现有医院规模

√ 脑科:神经外科(脑科)治疗的疾病主要划分为中枢神经系统肿瘤、功能神经外科疾病、脑血管病及颅脑损伤等。

√ 肿瘤治疗:肿瘤的治疗方式主要包括手术、放疗、介入行放疗、化疗、靶向疗法及免疫疗法。√ 康复:以消除和减轻人的功能障碍,弥补和重建人的功能缺失等。√ 综合医院:包含内科、外科等各科室。

口 投资建议:目前已覆盖标的中建议关注爱尔眼科、华厦眼科、通策医疗等。风险提示:政策风险;医疗事故风险;市场竞争格局恶化风险;扩张不及预期风险等。

www.swsc.com.cn

本文来自知之小站

报告已上传知识星球,微信扫码加入立享4万+深度报告下载及1年更新。3天内不满意退出星球款项原路退回,欢迎试用。到期续费仅需5折

(如无法加入或其他事宜可联系zzxz_88@163.com)